帰化申請と確定申告の意外な関係性

帰化申請における税金や年金保険料,健康保険料等の支払いに関する審査は,年々厳しくなっています。これは,日本人になるためには国民に課せられている義務を果たさなければならない,と法務局が考えているからに他なりません。

今回は,国民に課せられる義務を果たしているかどうか,いわゆる帰化の「7つの要件」の一つである素行要件について,実際に当社のお客様によく見られる事例を紹介することで,皆さんに理解を深めて頂き,帰化申請をよりスムーズに進めて頂けるよう解説していきます。

Index

1.確定申告とは?

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を税務署で申告し,精算する手続です。

このように説明しても「何のことかよくわからない…」と思う方は多くいらっしゃるでしょう。

分かりやすく会社員の方を例に挙げると,1年間同じ会社で働いている会社員の方の場合,特に何もなければ会社が「年末調整」をして,税金の過不足の計算をしてくれます。そのため自分で確定申告をする必要はありません。しかし,会社員として働く一方で,ウーバーイーツなどの副業での収入や,不動産収入などがある場合は,会社員としての給料以外に収入があるため,源泉徴収票に記載された源泉徴収税額よりも多くの所得税を支払う可能性があり,確定申告の対象者に当たる場合があります。

帰化申請を検討される方の中で,1年間に複数の収入源がある方は,確定申告が必要になるかもしれないという認識をお持ち頂くと良いでしょう。

本コラムでは,当社のお客様で確定申告が必要になったケースをご紹介しますので,ご自身について思い当たるケースがありましたら,ぜひご一読ください。

では,本題の解説を進めます。

2.帰化申請と確定申告の関係性

帰化申請と確定申告には,いったいどのような関係があるのでしょうか。

確定申告の義務があるにも関わらず申告しないことは,「公的義務の不履行」として帰化申請の審査上マイナス評価になります。ここでは,テーマに沿った観点からその関係性・重要性をお伝えします。

帰化の「素行要件」で近年厳しくみられるようになったのは以下の2点です。

- 正しい収入申告に基づいた正しい税金の支払い(納税)

- 実態を伴った正しい扶養控除

確定申告は,ご自身の収入に基づいた正しい所得税額を確定するために必要な手続きです。この手続きの性質から,正しい収入申告に基づいた正しい税金の納税をするためには確定申告が必要となり,「帰化申請の素行要件」と「確定申告」は切っても切れない関係にあることがご理解頂けると思います。

帰化申請を行う時点でこれらの手続きが正しく行われていないと,申請書類提出後に,法務局より「正しい状態にしてください」と指導が入り,是正されるまで審査がストップすることになります。場合によっては,申請書類提出前に正しい状態に修正し,追加で発生した税金等を納めない限り申請すら出来ないということにもなりかねません。

3.確定申告が必要になるケースのご紹介

当社にて帰化申請の準備を進めるうえで,「確定申告が必要」と判断することが多いケースをご紹介いたします。

①転職しているケース

例えば,ある年において1月~3月まではA社,5月~10月まではB社,11月~12月まではC社で働いている方がいたとします。この場合,A社とB社の退職時に発行された源泉徴収票を,現勤務先であるC社に提出していれば,C社で3か所全ての収入金額を合計し,それに基づいた源泉徴収税額を計算してもらえます。これを「年末調整」と言います。

しかし,C社にA,B社の源泉徴収票を提出しなければ,C社はA,B社での収入を知ることができないため,C社の給与のみに基づいた年末調整をし,源泉所得税を確定させます。

この場合,本来であれば3箇所から給与を得ていたはずなのに,C社1か所分の給与に基づいた税金しか納税されておらず,「正しい納税が行われていない」ということになります。

もしくは,3か所それぞれの給与に基づく源泉徴収は,それぞれの会社ごとに適正にされているため,一見すると正しいですが,本来は3か所の給与を合計した金額に基づき税額を決定するため,「税額計算に誤りがある」という可能性があります。

このような状態を解消するために,確定申告が必要となります。

②在外親族を扶養に入れているケース

海外にいるお父様とお母様をご自身の扶養に入れている場合,お父様とお母様それぞれ名義の口座に海外送金をしていることが分かる送金記録を,帰化申請書類に添付する必要があります。

しかし,海外送金の手数料が高いなどの理由から,それぞれの口座ではなくお父様の口座にまとめて送金されているケースが多く見られます。

扶養に入れている人数が「2人」であれば,送金先も「2か所」でないといけませんが,上記のようにまとめて送金していた場合,お母様には送金していない扱いとなります。

正しく送金していないにも関わらず,お父様,お母様両方とも扶養控除を受けていることになります。このようなケースでは,扶養人数と扶養控除の額を正しくするために,確定申告が必要となります。

なお,令和5年1月より海外送金に関する取り締まりが厳しくなり,年間38万円以上の送金がないと在外親族を扶養に入れることができないという新しいルールも制定されています。

③副業をしているケース

副業と言っても様々ですが,最近は不動産を購入されて賃料収入を得られている方や自身の語学能力を駆使して翻訳業務をされる方等が多い印象です。

例えば,会社員でありながら賃料収入を得ている方は,給与所得に加え不動産所得がある

ということで,確定申告をする必要があります。

また,1年間に複数の会社で勤務し,1か所の収入が20万円を超える方についても,確定申告が必要となる可能性が高くなります。

具体的には,会社員の方でA社から300万円の給与収入があり年末調整をしたが,実はA社の前勤務先であるB社からも25万円の給与収入があり,A社と合算しても年末調整していない場合,この25万円について,A社の給与収入と合算して確定申告をする必要があります。B社からの給与収入が仮に18万円だったなら,確定申告をする必要はありません。

なお,こちらの考え方については,上記でご紹介した国税庁のホームページ(https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2022/01/1_06.htm)に詳しく記載がありますので,該当する可能性がある方は,ぜひ一度目を通してみてください。

4.帰化申請における確定申告とその他の書類の関係性

当社で確定申告が必要かどうかを判断するポイントをご紹介します。

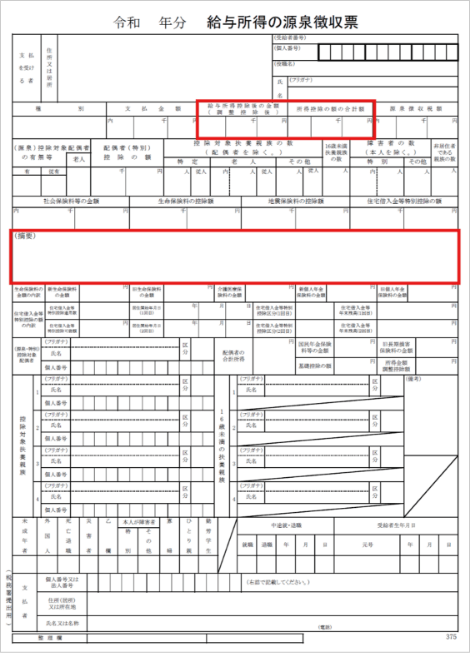

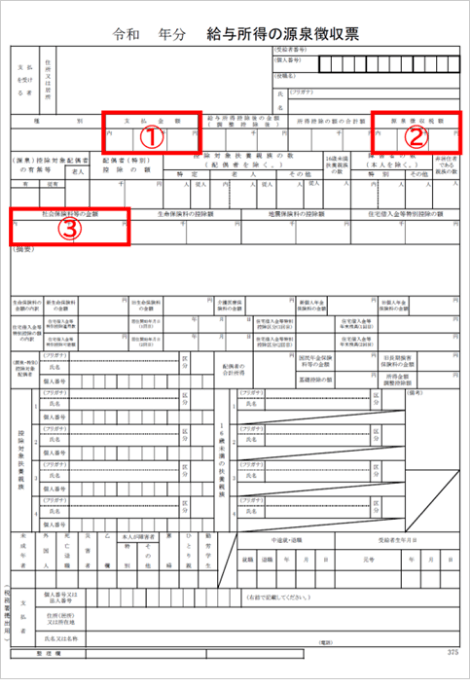

まずは「源泉徴収票」を確認します。

源泉徴収票の「給与所得控除後の金額」と「所得控除の合計額」に数字の記載がない場合は,例え1年間同じ勤務先で勤務していたとしても,勤務先で年末調整をしている可能性が低く,確定申告の必要性があると考えられます。

また,1年間の内に転職をして,複数の会社から在籍期間が重複することなく給与を得ていて,「摘要」の欄に前勤務先の情報の記載がない場合は,現勤務先で前職の分を含めた年末調整がされていない可能性があります。この場合も,確定申告の必要性があると考えられます。

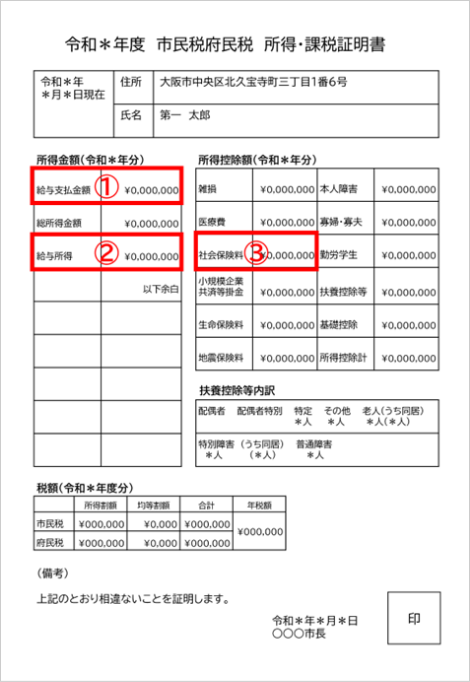

次に,源泉徴収票と住民税の所得課税証明書を見比べます。両者は,本来であれば①~③の数字が一致します。

一致する理由は,勤務先は,申請者が住んでいる地域を管轄する市役所・区役所に,給与支払報告書を提出する義務があるのですが,この給与支払報告書は源泉徴収票と同じ項目から作成される書類だからです。

しかし,一致しない場合もあります。一致しない場合の具体例として,次のようなケースが考えられます。

「源泉徴収票」と「住民税の所得課税証明書」の不一致には様々な要因が考えられますが,少なくとも①~③の数字が一致しないということは,確定申告が必要だということのサインだと言えます。

5.帰化申請と確定申告の関係性のまとめ

このコラムでは「帰化申請の素行要件」と「確定申告」の関係性について説明してきましたが,いかがだったでしょうか。

もう一度,重要なポイントを確認しておくと,

- 現在の帰化申請では,適正な収入額に基づき課せられた税金や保険料等の納付をしているかどうか,素行要件が厳しく審査されるようになっている。

- 適正な収入額を確定させるための1つの手続きとして確定申告があります。

全ての人に確定申告が必要となるわけではありませんが,本来であれば確定申告をしなければならないにも関わらず,確定申告をしていないという方は,帰化申請書類提出前もしくは帰化申請書類提出後審査中に確定申告を法務局から案内される可能性が高いです。

法務局から案内をされたからと言って直ちに結果に不利益に働くわけではありませんが,申請の準備期間や,審査期間が長引くなどのデメリットがありますので,早めに対応することをお勧めします。

また,上記では,確定申告に関することと書類の見るべき項目について解説しましたが,確定申告をすることにより急ぎで住民税の修正申告が必要になったり,社会保険関係の見直しが必要になったりと,確定申告に付随して様々な問題に直面される方も大勢います。

行政書士法人第一綜合事務所では,帰化申請業務に特化した専門部署を設け,日々,お客様の申請書類と向き合っております。もちろん,帰化申請書類には確定申告以外にも注意しなければならない点が沢山あります。法務局からの不意打ちに困ることのないよう,是非,専門家のサポートをご利用ください。